随着 2024 年第二季度的所有业绩公布,是时候驱散兴奋和恐慌的阴云,忽略性能声明和错误,分析数据中心业务,包括检查上下游供应链。是时候看看半导体行业的人工智能热潮是否还在继续。

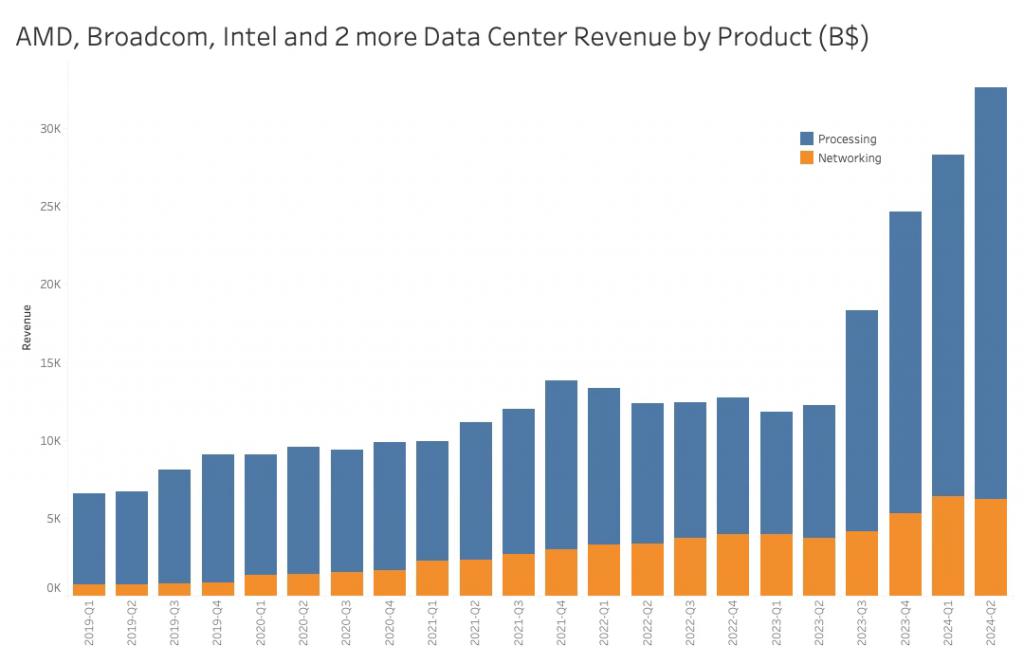

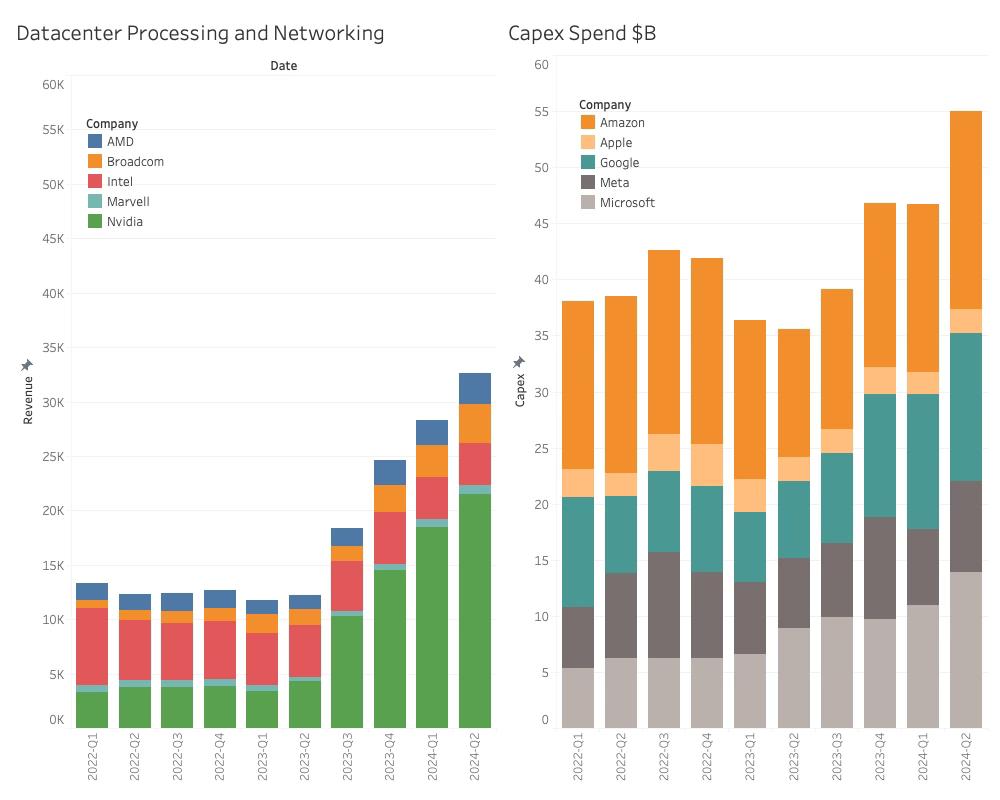

我们从处理和网络两个主要类别以及为数据中心供应的前五大半导体公司开始分析。

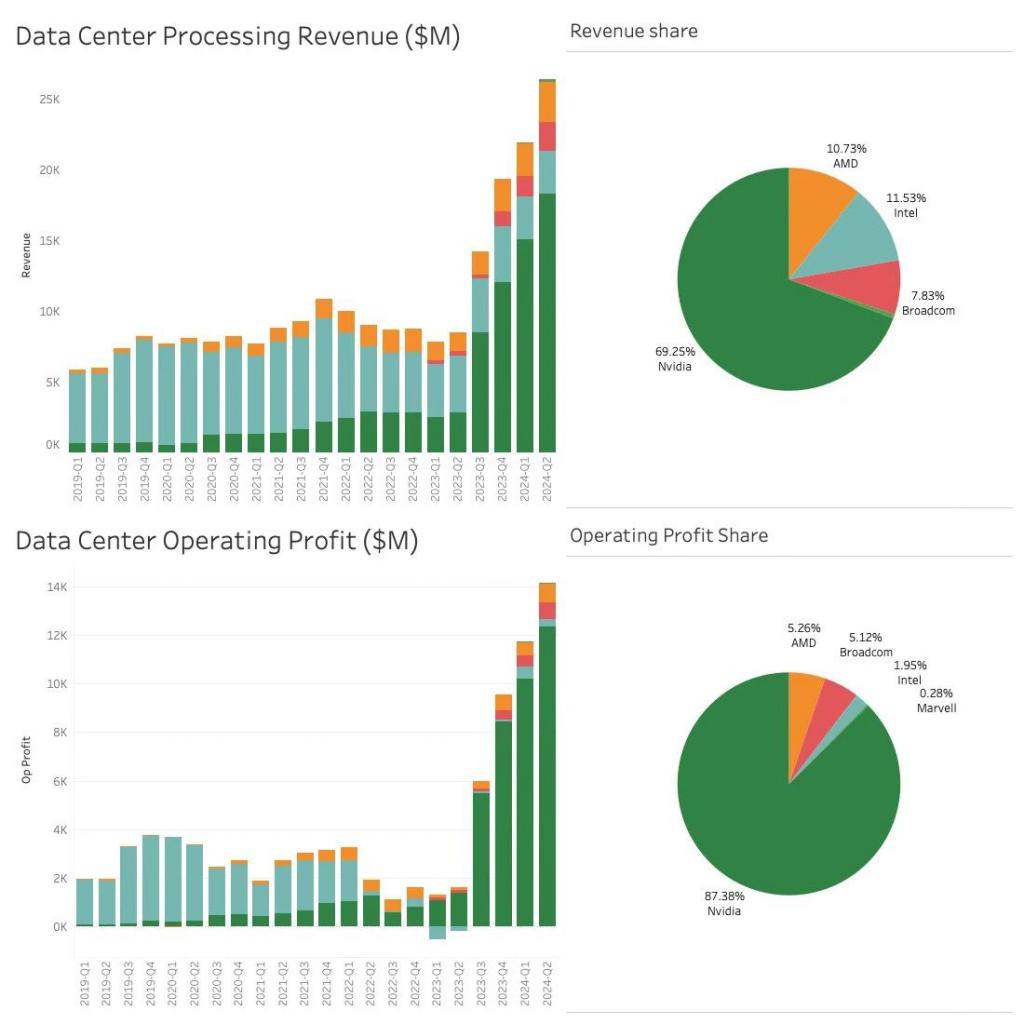

为数据中心提供产品的前五大半导体公司几乎占网络和处理的 100%。2024 年第二季度的整体增长再次达到健康的 15.3%,全部来自处理。其中,网络业务小幅萎缩( -2.5%),而处理业务增长 20.3%。由于 Nvidia 表示该公司网络业务的下滑是由于出货量调整,因此增长数字可能并不代表基础业务的重大转变。

从同比来看,整体增长迅猛,达到 167%,其中处理量增长 211%,网络量增长 66%。

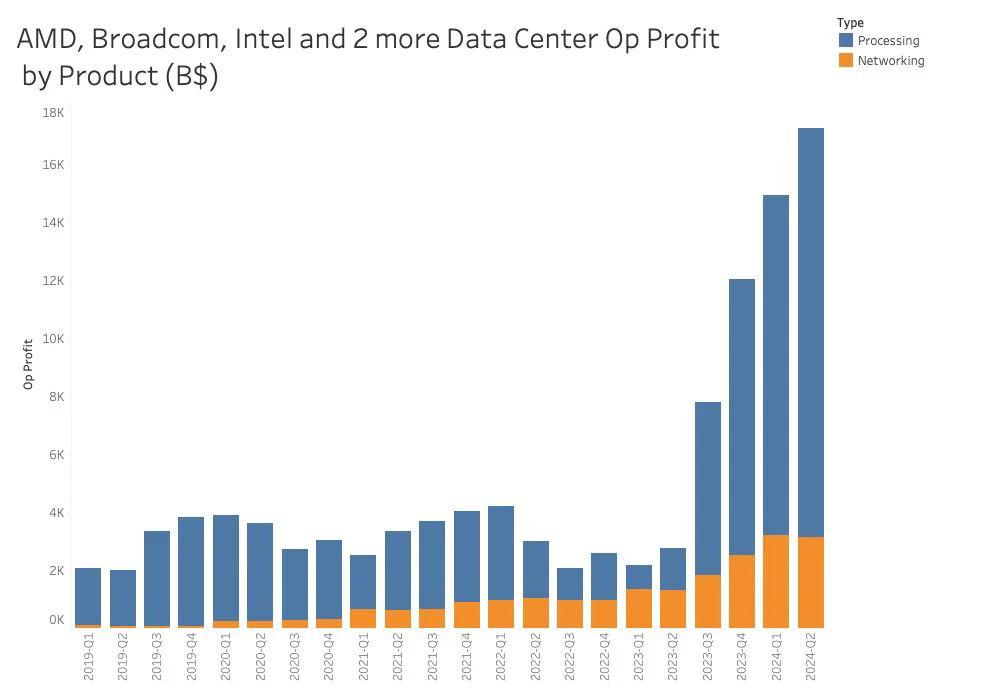

从营业利润图可以看出,营业利润增长更加强劲,凸显了数据中心对 Nvidia 的巨大需求。

全年综合营业利润增长率为 522%,其中加工业务增长 859%,网络业务增长 211%。

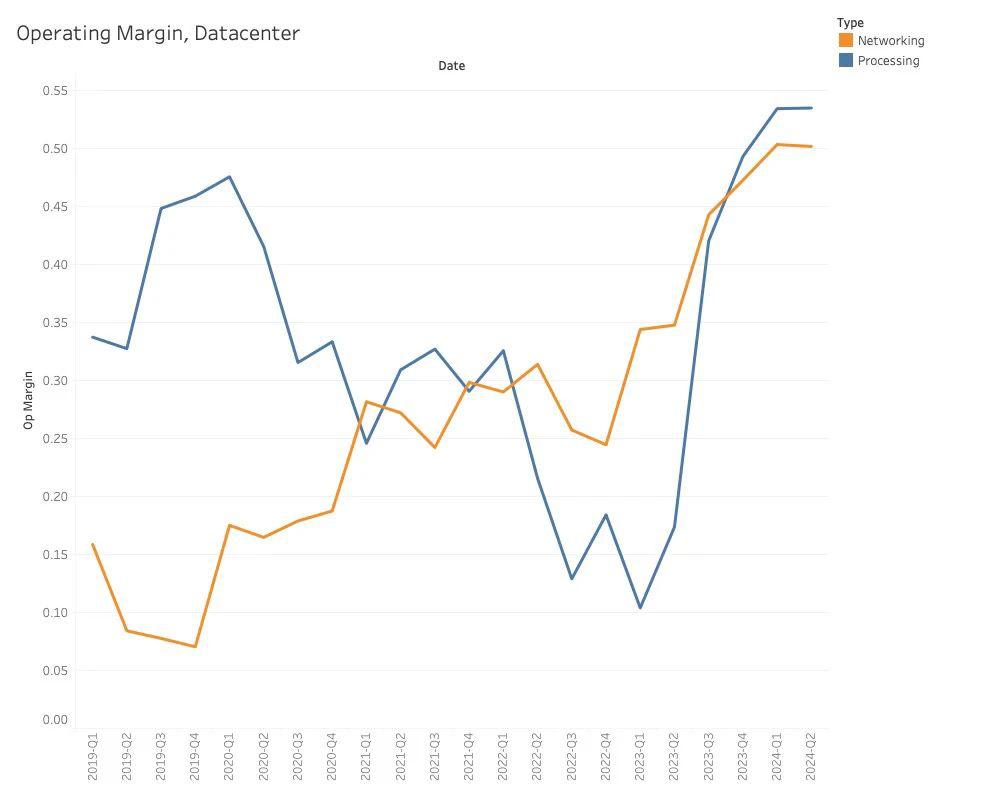

季度营业利润增长率与收入增长率一致,表明营业利润已经稳定并略微有利于加工业务,如下所示。

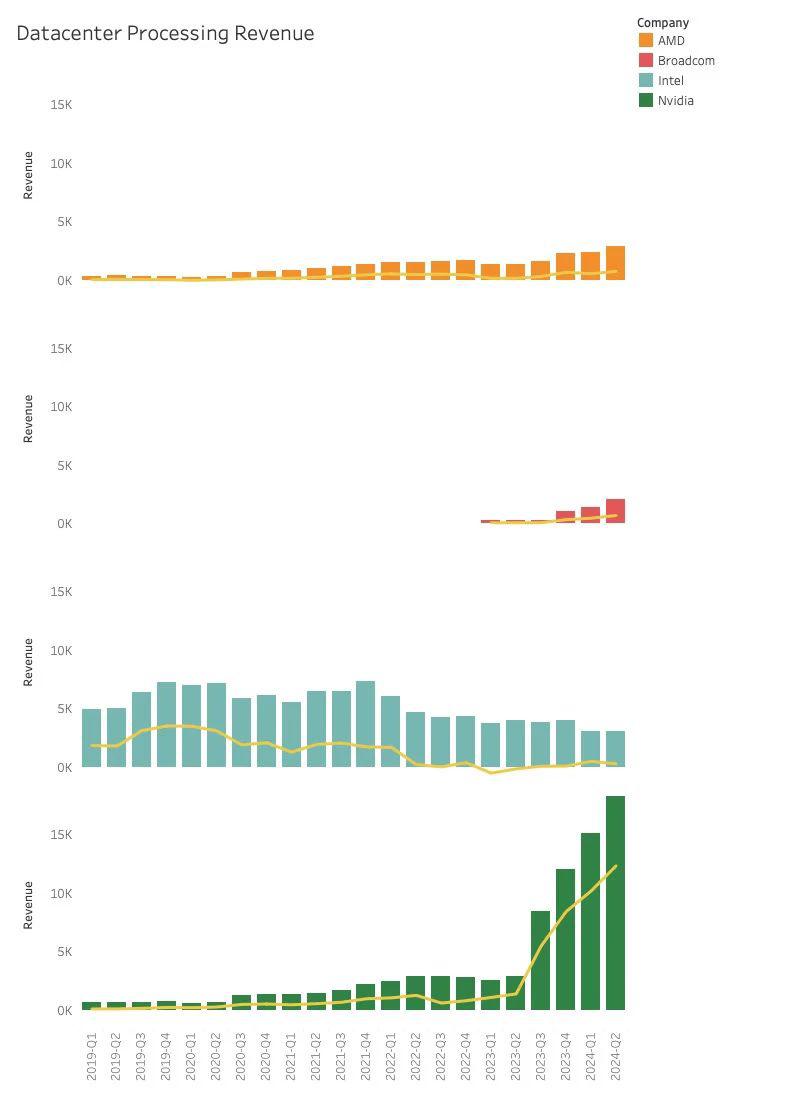

公司和市场份额

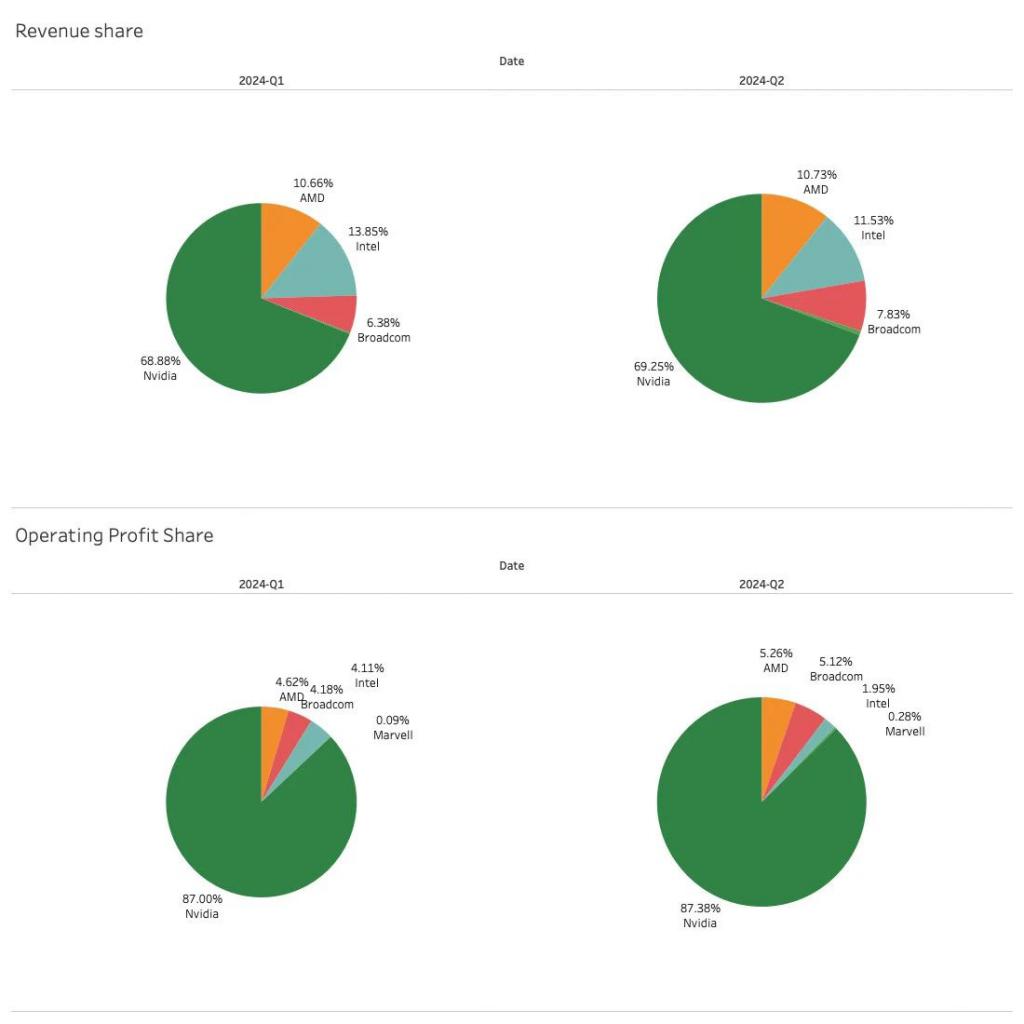

尽管 Nvidia 遥遥领先,市场份额对于这家 GPU 巨头来说无关紧要,但对于其他竞争对手来说,市场份额却至关重要。每个百分点都很重要。

数据中心处理总收入和市场份额如下:

Nvidia 在整个市场中占有很大的收入份额,它完全控制着利润,获得更高溢价的能力是 Nvidia 护城河宽度的重要指标。Nvidia 的竞争对手正试图推动性能 / 价格指标来说服客户转换,但与此同时,他们也在称赞 Nvidia AI GPU,因为 Nvidia 的利润率更高。

市场份额的变化如下所示:

虽然这是 " 突然间,什么都没发生 ",但关键的一点是,尽管其他 AI 追求者对此不满,但 Nvidia 立场坚定,并略微加强了对利润的控制。

有关 Blackwell 延迟发布的风波尚未对业绩产生影响,而且它不太可能损害 Nvidia 的业绩,因为 H100 仍然是数据中心的实际选择。

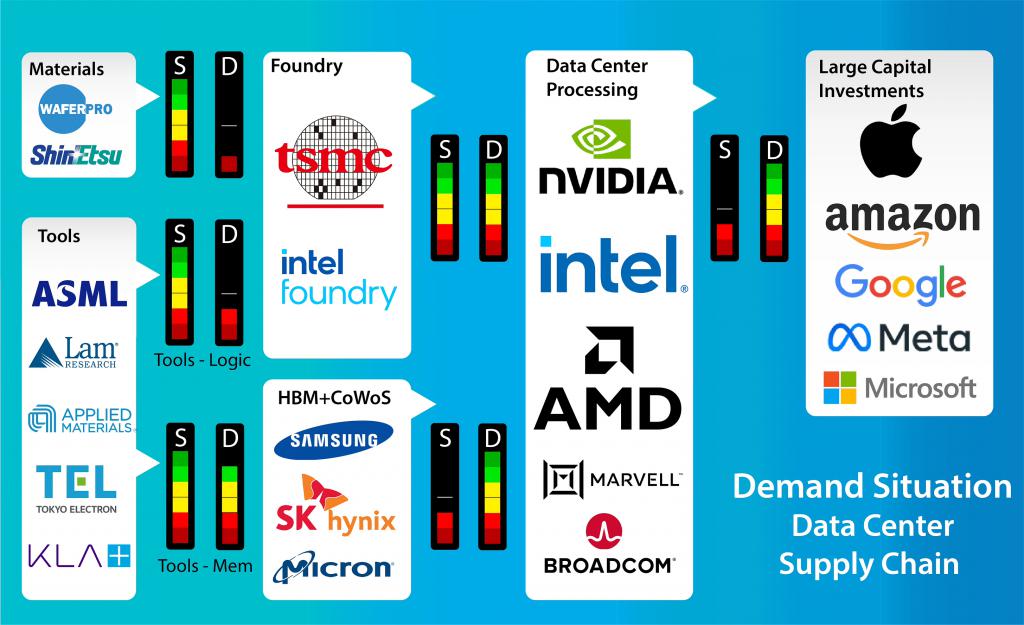

数据中心供应链

半导体市场向 AI GPU 的转变极大地改变了半导体供应链。AI 公司现在正在转型为控制供应链其他部分(例如内存供应)的系统公司。

供应情况与上一季度基本持平,云计算公司的需求旺盛,而 CoWoS 封装和 HBM 内存的供应有限。内存情况正在改善,尽管并非所有供应商都得到了 Nvidia 的认可。

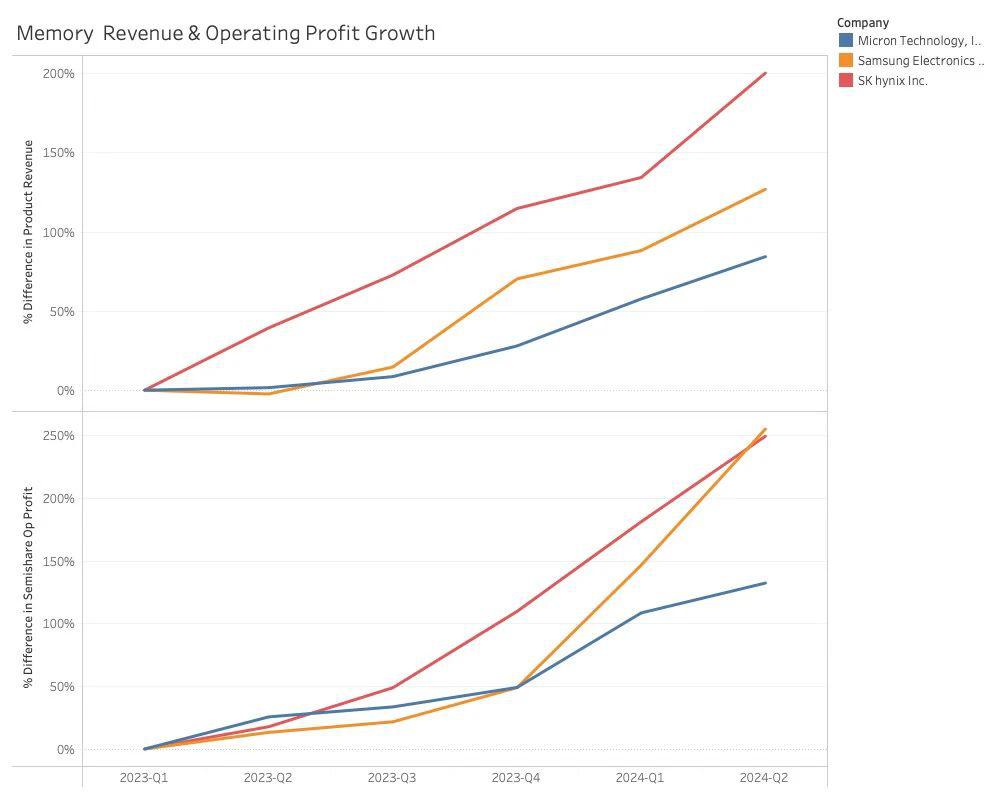

可以看出,自上次周期低点以来,存储器公司一直是收入增长的明显赢家。

毫无疑问,SK Hynix 一直是 Nvidia 的主要供应商,因为三星在验证方面遇到了问题。三星最新的营业利润数据表明,该公司目前正在向 Nvidia 或其他公司供应 HBM,HMB 供应情况可能更加宽松。

GPU/CPU 供应

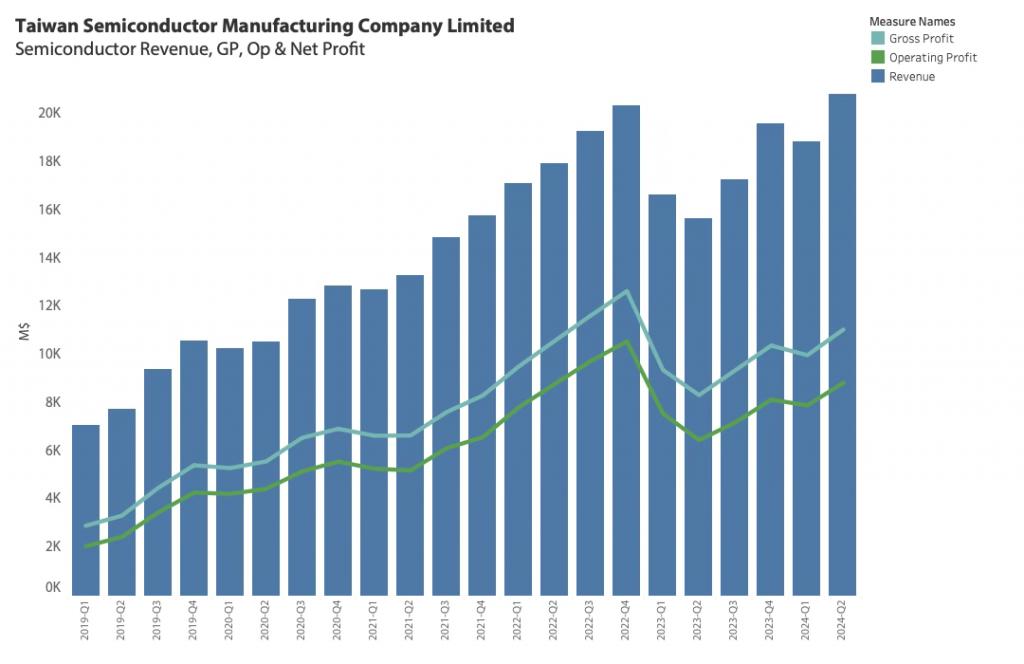

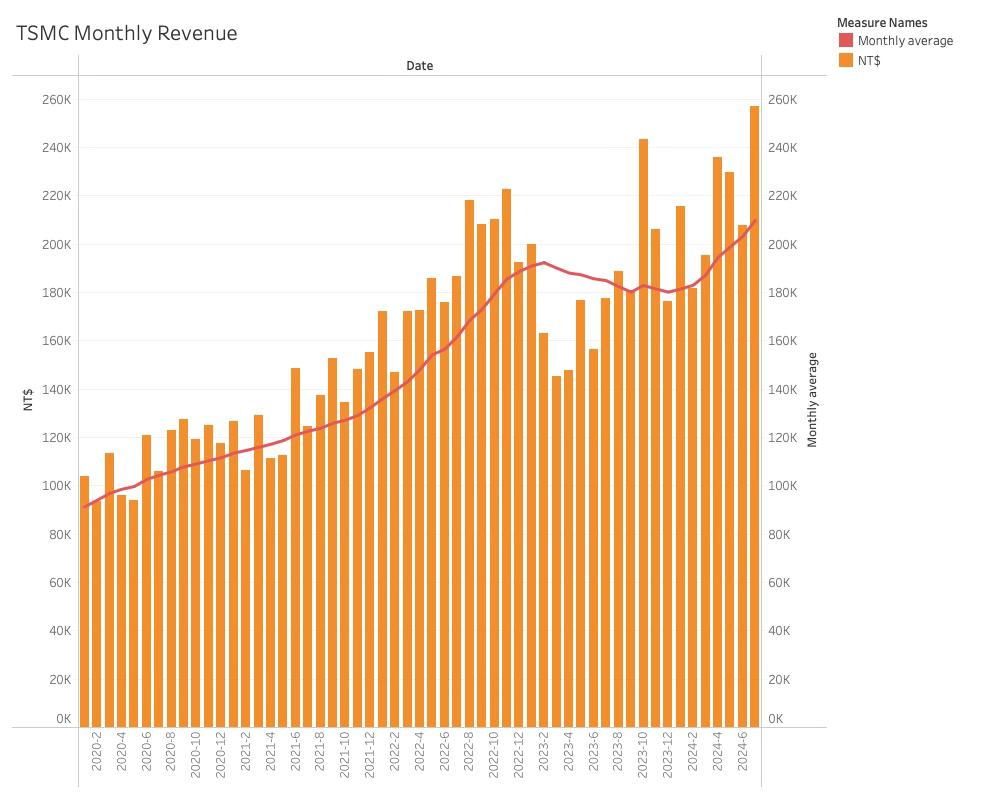

台积电生产几乎所有的处理器和网络芯片。该公司最近报告称,2024 年第二季度营收创下纪录,但尚未达到最大产能。CoWoS 是唯一产能仍然有限的领域,但台积电每个季度都在增加大量产能,这不会影响数据中心供应链中的关键参与者。

此外,7 月份的月收入也创下了新高。

Genju 台积电在周五的公布 , 公司 7 月份净营收为 2569.5 亿新台币(79.3 亿美元),创下单月最高纪录。

台积电在新闻稿中表示,7 月份营收较上月增长 23.6%,较去年同期增长 44.7%。

该公司表示,今年前七个月,总营收达新台币 1.52 万亿元,较 2023 年同期增长 30.5%。

由于智能手机和人工智能(AI)应用对所使用的先进制程技术的需求强劲,台积电在 7 月中旬的投资者会议上预测第三季度的销售额将在 224 亿美元至 232 亿美元之间,中位数较上一季度增长 9.5%。

有市场分析师指出,台积电 7 月营收增加,得益于苹果和美国人工智能芯片设计公司英伟达的订单增加。

台积电表示,就 2024 年全年而言,其销售额以美元计算可能增长 24% 至 26%,高于早先预期的 21% 至 26%。

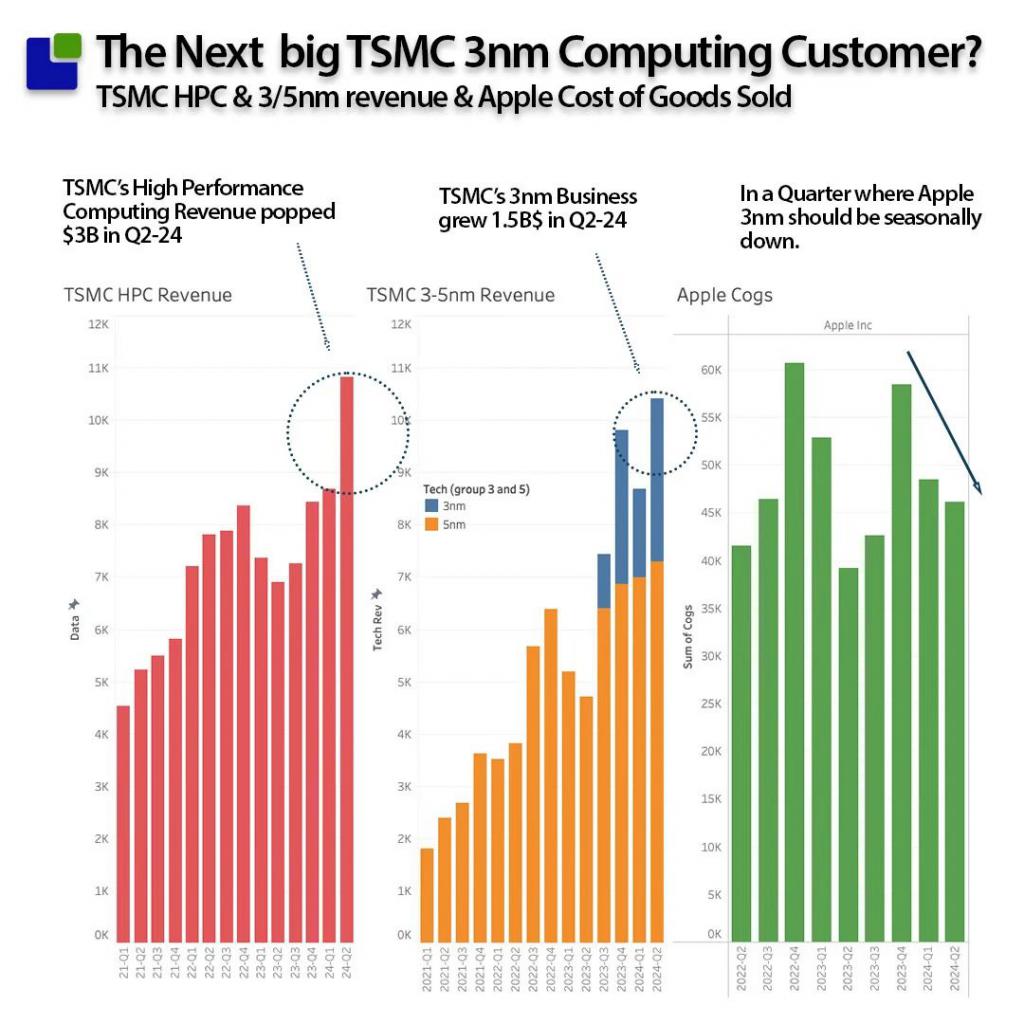

HPC 业务增加了 30 亿美元,但没有透露客户或公司背景。由于苹果曾经是唯一的 3nm 客户,并且通常在第二季度购买量较少,因此看起来它是一个新的 3nm 客户,而且很可能是数据中心供应商。

它可能是所有试图利用自己的架构的云计算公司之一。亚马逊在 Trainium、Inferential 和 Graviton 方面非常活跃,而谷歌则拥有 TPU。

此外,英特尔的 Lunar Lake 和 AMD 的 MI 系列也可能是候选者。由于 Nvidia 的 Blackwell 问题,该公司将停留在 4nm(5nm)工艺上,直到 Rubin 准备好发布。

苹果也有可能开始在其数据中心使用 M 系列处理器。

台积电营收增长对数据中心市场来说无疑是个好消息,无论投行对 AI 的投资回报率有何看法,数据中心市场在第三季度都仍将保持增长。

等式的需求方

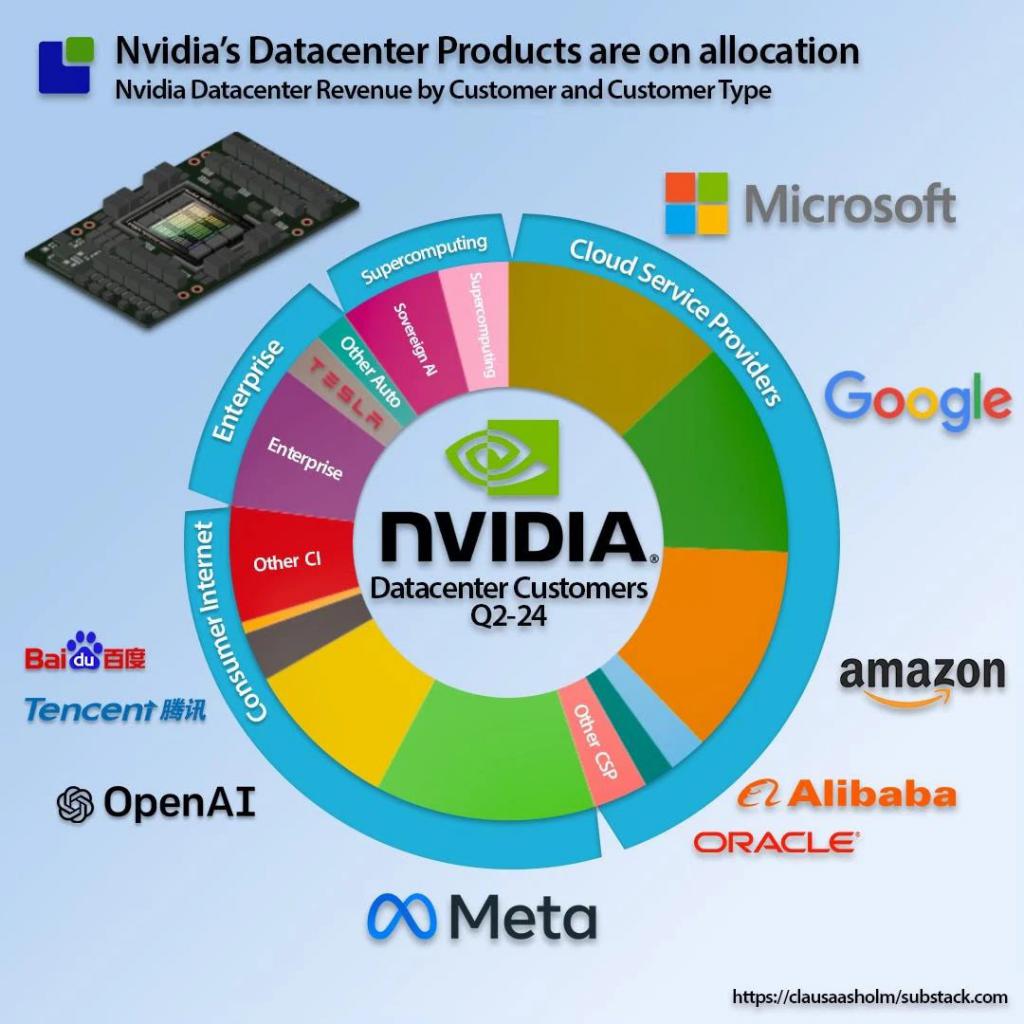

人工智能革命引发了数据中心计算的爆炸式增长。分析 Nvidia 当前的客户群,可以了解推动增长的不同需求渠道。

2/3 的需求由云计算和消费领域的大型科技公司推动,而最后三分之一则更加分散在企业、主权和超级计算领域。后两者并不是从短期投资回报率的角度真正推动的,也不会突然消失。

近期,多家银行和金融机构对大型科技公司对人工智能的投资提出质疑,导致近期股市出现熊市。

我不是那种相信阴谋论的人,但众所周知,波动性对银行业务有利。我也知道,银行和我一样,对人工智能的长期回报一无所知,因此,无论市场涨跌,我都会继续关注事实。

人工智能繁荣的主要资金来源仍将是大型科技公司

技术资本支出

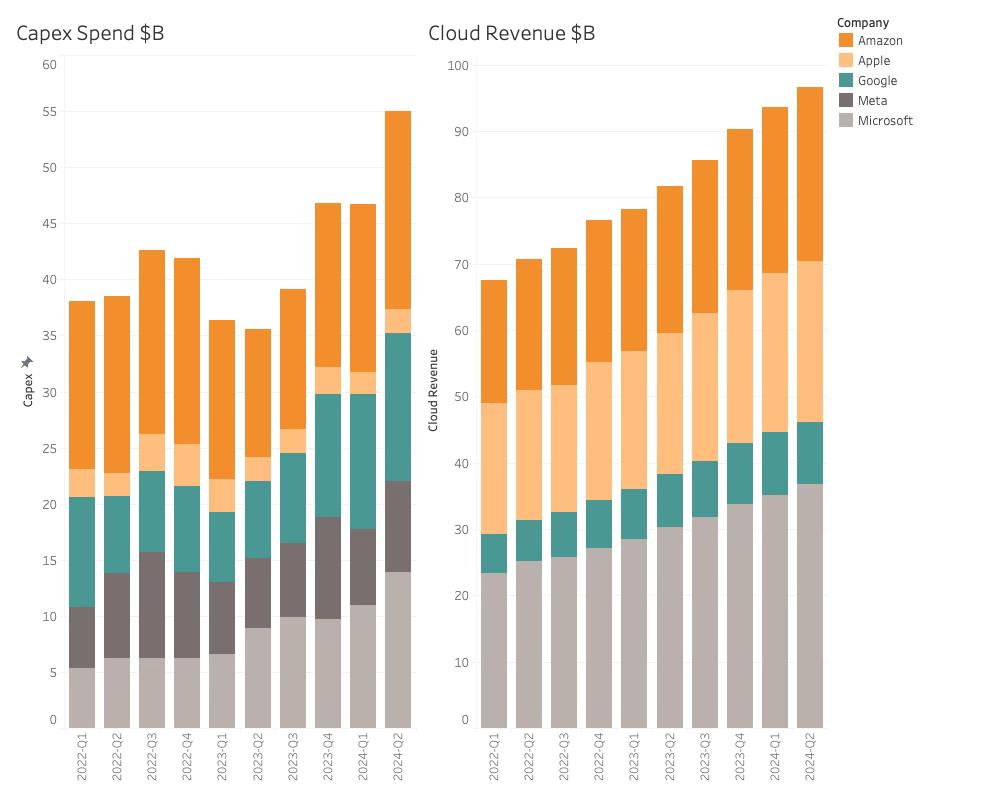

这 5 家公司占据了流入数据中心处理市场的大部分资本支出。

这几乎就像金融界将大型云客户的全部资本支出视为对可疑的 AI 商业模式的全新投资。事实是,数据中心投资并不新鲜,它在创造有形收入流的同时,也增加了 AI 投资。

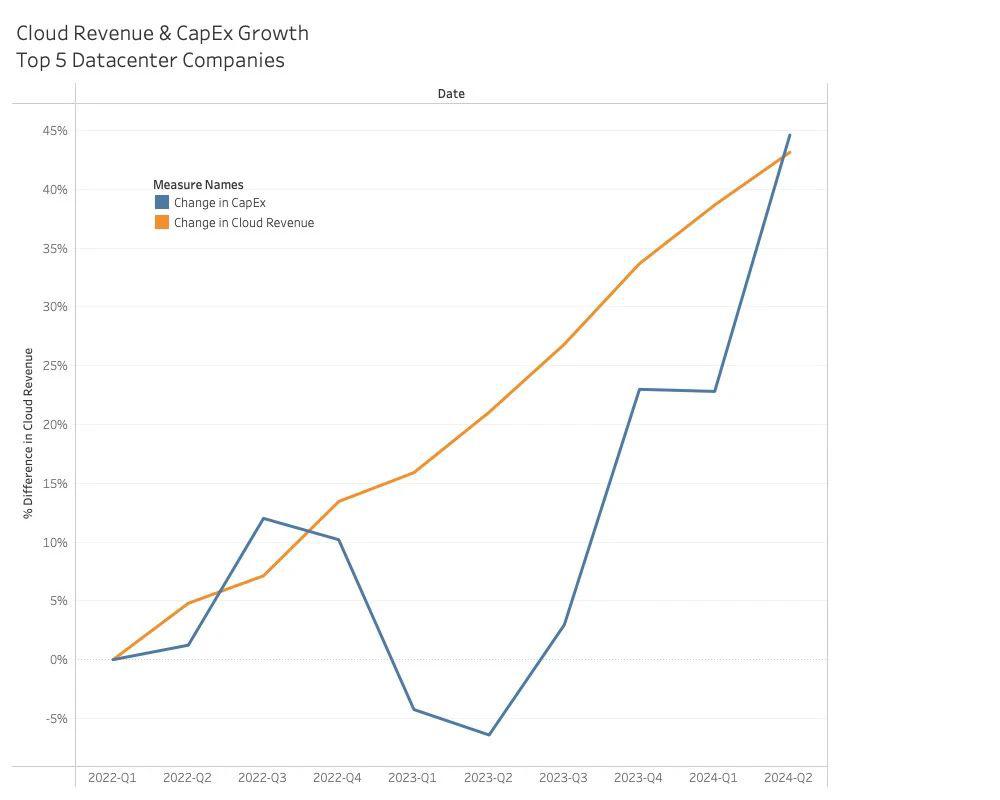

从增长角度来看,以人工智能热潮之前的起点来看,很明显数据中心投资增长实际上跟随云收入增长而增长。

虽然我会让其他人来决定这是否是一笔不错的投资回报,但与云收入增长相比,资本支出增长看起来并不疯狂。这可能会在以后发生,但现在肯定可以辩护。

下一个问题是,大型云计算公司可以从其资本支出中获得多少加工利润?

虽然自人工智能热潮开始以来,资本支出也大幅增加,但处理在总资本支出中所占的份额肯定在增加。值得注意的是,新的人工智能服务器的性能明显高于传统数据中心使用的早期 CPU 服务器。

第二季度资本支出的增长对数据中心处理公司来说是个好兆头。这意味着前五大公司的资本支出增长了 83 亿美元。相比之下,半导体公司的处理和网络收入增长了 43 亿美元。

更妙的是,大型云计算公司的资本支出承诺在可预见的未来将继续下去。Alphabet、Meta 和亚马逊将在下半年拥有更高的资本支出预算,而 Meta 在 2025 年的资本支出将大幅增加。

微软透露,尽管几乎所有资本支出都与人工智能和数据中心有关,但目前约有一半的资本支出用于土地和建筑物。这些箱子以后需要装满大量昂贵的人工智能 GPU 服务器,并且需要对长期资本支出做出坚定的承诺。

结论

虽然目前的估值和股价波动可能有些疯狂,但半导体行业虽然增长迅速,但还不算疯狂。它生机勃勃、充满活力。

Nvidia 可能会在 Blackwell 上遇到问题,但可以继续销售 H100。AMD 和英特尔将开始蚕食 Nvidia,但目前还没有发生。云计算公司也将开始悄悄地采用他们的架构。

虽然先进封装可能仍然紧张,但供应链看起来更好地服务于新的人工智能驱动的业务,并改善了内存供应。

台积电的 HPC 收入正在快速增长,这对下一个收入季节来说是一个好兆头。

大型云计算公司的资本支出与其云计算收入同步增长,并且所有公司都承诺在未来 2 至 6 个季度提供强劲的资本支出预算。

几周后,Nvidia 将再次开始数据中心处理盈利大戏。我会准备好爆米花。

在 Meta 通话中,AI 的 ROI 分为两类:核心 AI(与 ROI 视图相关)和 Gen AI(作为长期赌注,目前尚无谈论 ROI 的意义)。